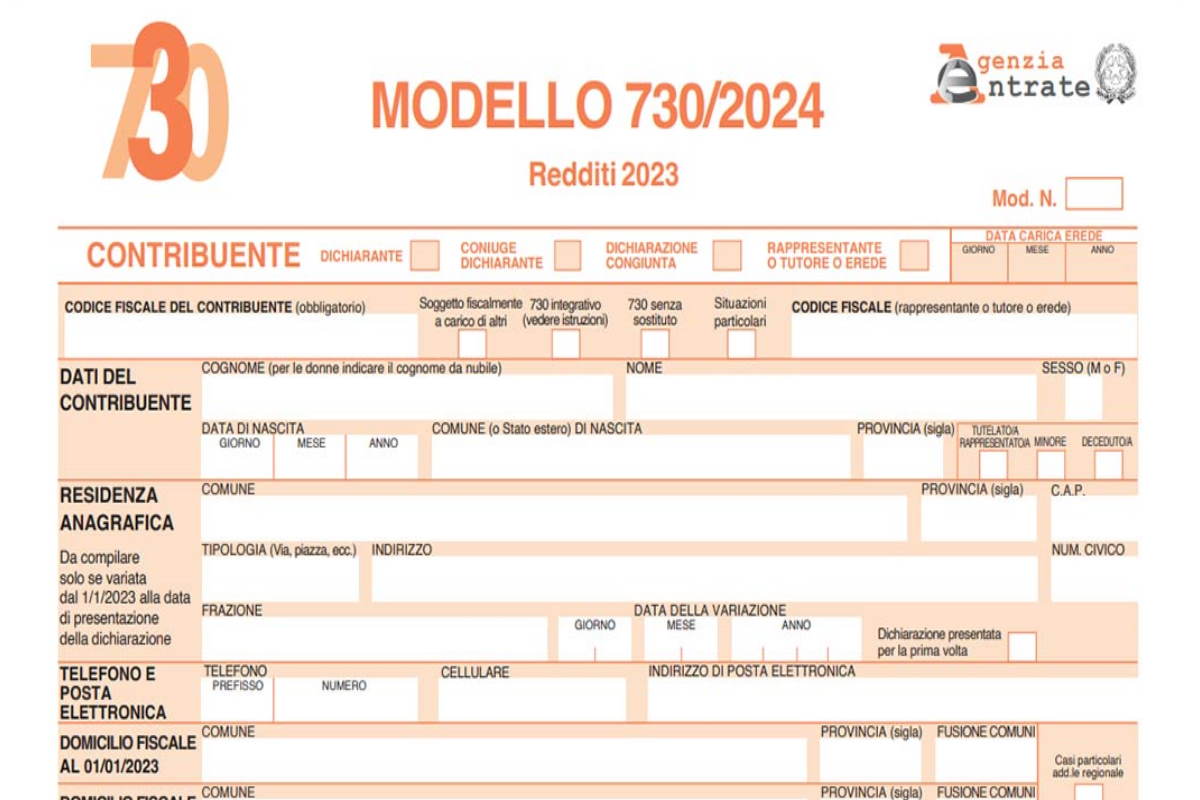

Dichiarazione dei redditi al via: da quest'anno parte la sperimentazione del modello 730 semplificato con procedura guidata. Ecco tutto quello che c'è da sapere per non farsi trovare impreparati

@Agenzia delle Entrate

Indice

730: si cambia! Per il 2024 sarà più facile preparare la dichiarazione dei redditi. Grazie alla recente Riforma Fiscale, infatti, si potrà compilare il modello in versione semplificata messo a disposizione dall’Agenzia delle Entrate, seguendo un percorso guidato e senza bisogno di ricorrere a tabelle da riempire e codici tributo. Basterà accettare o modificare i dati che il Fisco già conosce.

Vediamo nel dettaglio tutte le novità e le scadenze.

I vantaggi del 730

Il 730 è un modello per la dichiarazione dei redditi destinato ai lavoratori dipendenti e pensionati. Utilizzarlo è vantaggioso, in quanto il contribuente:

- non deve eseguire calcoli, quindi la compilazione risulta più semplice

- ottiene il rimborso dell’imposta direttamente nella busta paga o nella rata di pensione, a partire dal mese di luglio (per i pensionati a

partire dal mese di agosto o di settembre) - se deve versare delle somme, queste vengono trattenute dalla retribuzione (a partire dal mese di luglio) o dalla pensione (a partire dal

mese di agosto o settembre) direttamente nella busta paga

Le novità del 2024

Come anticipato, per quest’anno sono previsti degli imporanti cambiamenti relativi al modello 730, ovvero:

- Ampliamento platea 730: dal 2024 è possibile utilizzare il modello 730 anche per dichiarare alcune fattispecie reddituali per le

quali in precedenza era necessario presentare il modello REDDITI PF. In particolare è ora possibile presentare il 730:

– per comunicare dati relativi alla rivalutazione del valore dei terreni effettuata ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002,

n. 282;

– per dichiarare determinati redditi di capitale di fonte estera assoggettati a imposta sostitutiva;

– assolvere agli adempimenti relativi agli investimenti all’estero e alle attività estere di natura finanziaria a titolo di proprietà o di altro

diritto reale e determinare in relazione ad essi le imposte sostitutive dovute (IVAFE, IVIE e Imposta cripto-attività) - Quadro RU aggiuntivo per gli agricoltori sotto soglia: gli imprenditori agricoli c.d. sotto soglia, esonerati dalla presentazione della

dichiarazione IVA, che hanno fruito nel corso del 2023 di alcuni specifici crediti d’imposta relativi alle attività agricole da utilizzare esclusivamente in compensazione, possono presentare il quadro RU insieme al frontespizio del modello REDDITI PF come quadro aggiuntivo al modello 730; - Detrazioni per familiari a carico: per l’intero anno d’imposta 2023 le detrazioni per i figli a carico spettano solo per i figli con 21 anni

o più e non sono più previste le detrazioni per i figli minorenni e le maggiorazioni per i disabili che sono state sostituite dell’assegno

unico. I dati dei figli minorenni vanno comunque indicati nel prospetto dei familiari a carico per continuare a fruire delle altre detrazioni

e delle agevolazioni previste dalle Regioni per le addizionali regionali; - Tassazione agevolata delle mance del settore turistico-alberghiero e di ricezione: le mance destinate ai lavoratori dai clienti nei

settori della ristorazione e dell’attività ricettive sono qualificate come redditi da lavoro dipendente e, a scelta del lavoratore, possono

essere assoggettate ad un’imposta sostituiva dell’Irpef e delle relative addizionali territoriali con aliquota del 5%; - Riduzione dell’imposta sostitutiva applicabile ai premi di produttività dei lavoratori dipendenti: è ridotta dal 10 al 5% l’aliquota dell’imposta sostitutiva sulle somme erogate sotto forma di premi di risultato o di partecipazione agli utili d’impresa ai lavoratori dipendenti del settore privato;

- Modifica alla detrazione per il personale del comparto sicurezza e difesa: nel periodo compreso tra il 1° gennaio 2023 e il 31 dicembre 2023, la detrazione per il comparto sicurezza e difesa spetta per un importo massimo di 571 euro ai lavoratori che nell’anno

2022 hanno percepito un reddito da lavoro dipendente non superiore a 30.208 euro; - Modifica alla disciplina della tassazione del lavoro sportivo: dal 1° luglio 2023 è entrata in vigore la riforma del lavoro sportivo che prevede una detassazione per un importo massimo di 15.000 euro delle retribuzioni degli sportivi professionisti under 23 e per i compensi degli sportivi operanti nel settore del dilettantismo;

- Detrazione Super bonus: per le spese sostenute nel 2022 rientranti nel Super bonus e che non sono state indicate nella dichiarazione dei redditi relativa all’anno d’imposta 2022, è possibile optare nella presente dichiarazione per una ripartizione in dieci rate. Per le spese sostenute nel 2023, salvo eccezioni, si applica la percentuale di detrazione del 90% e non più quella del 110%;

- Detrazione bonus mobili: per l’anno 2023, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è di 8.000 euro;

- Detrazione IVA per acquisto abitazione classe energetica A o B: è riconosciuta una detrazione del 50 % dell’IVA pagata nel 2023 per l’acquisto di abitazioni in classe energetica A o B cedute dalle imprese costruttrici degli immobili stessi;

- Credito d’imposta mediazioni: è riconosciuto un credito d’imposta commisurato all’indennità corrisposta agli organismi di mediazione alle parti che raggiungono un accordo di conciliazione;

- Credito d’imposta per negoziazione e arbitrato: è riconosciuto un credito di imposta, in caso di successo della negoziazione, ovvero di conclusione dell’arbitrato con lodo, alle parti che corrispondono o che hanno corrisposto il compenso agli avvocati abilitati ad assisterli nel procedimento di negoziazione assistita, nonché alle parti che corrispondono o che hanno corrisposto il compenso agli arbitri

- Credito d’imposta contributo unificato: è riconosciuto un credito d’ imposta commisurato al contributo unificato versato dalla parte del giudizio estinto a seguito della conclusione di un accordo di conciliazione quando è raggiunto l’accordo in caso di mediazione demandata dal giudice;

- Proroga esenzione IRPEF redditi dominicali e agrari: è prorogata al 2023 l’esenzione ai fini IRPEF dei redditi dominicali e agrari relativi ai terreni dichiarati da coltivatori diretti e imprenditori agricoli professionali iscritti nella previdenza agricola;

- Credito d’imposta per monopattini elettrici e servizi di mobilità elettrica: non è più possibile utilizzare il credito d’imposta per l’acquisto di monopattini elettrici, biciclette elettriche o muscolari, abbonamenti al trasporto pubblico, servizi di mobilità elettrica in condivisione o sostenibile in quanto era fruibile non oltre l’anno d’imposta 2022.

Come si accede al modello 730 precompilato

Il modello 730 precompilato sarà messo a disposizione dei contribuenti a partire dal 30 aprile in un’apposita sezione del sito web dell’Agenzia delle entrate. Per accedere si può utilizzare:

- un’identità SPID – Sistema pubblico d’identità digitale;

- CIE – Carta di identità elettronica

- una Carta Nazionale dei Servizi

Nella sezione del sito web dell’Agenzia delle entrate dedicata al 730 precompilato è possibile visualizzare:

- il modello 730 precompilato

- un prospetto con l’indicazione sintetica dei redditi e delle spese presenti nel 730 precompilato e delle principali fonti utilizzate per l’elaborazione della dichiarazione (ad esempio i dati del sostituto che ha inviato la Certificazione Unica oppure i dati della banca che ha comunicato gli interessi passivi sul mutuo)

- l’esito della liquidazione: il rimborso che sarà erogato dal sostituto d’imposta e/o le somme che saranno trattenute in busta paga. L’esito

della liquidazione non è disponibile se manca un elemento essenziale, quale, ad esempio, la destinazione d’uso di un immobile. Il risultato finale della dichiarazione sarà disponibile dopo l’integrazione del modello 730; - il modello 730-3 con il dettaglio dei risultati della liquidazione.

I contribuenti possono accedere alla propria dichiarazione precompilata anche tramite il proprio sostituto che presta assistenza fiscale oppure rivolgendosi a un Caf o a un professionista abilitato. In questo caso, bisogna consegnare al sostituto o all’intermediario un’apposita delega per l’accesso al 730 precompilato.

La scadenza da rispettare

Ma entro quando? Quest’anno occorre presentare il 730 precompilato entro il 30 settembre direttamente all’Agenzia delle entrate o al Caf oppure al professionista o al sostituto d’imposta. Come chiarito dall’Agenzia delle Entrate, i termini che scadono di sabato o in un giorno festivo sono prorogati al primo giorno feriale successivo.

Non vuoi perdere le nostre notizie?

- Iscriviti ai nostri canali Whatsapp e Telegram

- Siamo anche su Google News, attiva la stella per inserirci tra le fonti preferite

Fonte: Agenzia delle Entrate

Leggi anche: